「投資で資産を形成していくには、多くの期間や多額の投資資金が必要」という見方が一般的です。

もちろん、間違っているわけではないのですが、上記の事実だけを突きつけられると、「自分には無理なんじゃないか」と思ってしまうかもしれません。

そこで今回は、「配当金生活に必要な金額の考え方」と、「配当利回り別のおすすめ投資先」について解説していきます。

配当を得るには、一定のリスクが付きものです。

リスクを毛嫌いするのではなく、適正なリスクを取ることで、配当金生活は一気に現実味を帯びますので、詳しく見ていきましょう。

配当金生活に必要な金額は、人それぞれ

ひとえに「配当金生活」といっても、

- 配当金生活の定義

- ライフスタイル

- リスク許容度

などなど、それぞれ全く異なる条件の中での話になってしまうため、必要な金額にはかなり個人差が出てきます。

「いくら必要になるのか」というのは、その人次第なところが大きいわけですね。

個人差があることを前提に考えていきましょう

「人それぞれ」という結論だけで終わってしまうと、この記事を書いている意味がなくなってしまいますので、本記事では「配当金生活に必要な金額には個人差がある」ということを前提に、

- 配当金生活を送るために必要な金額

- 配当金生活を送るためにおすすめな投資先

について解説していきます。

配当金生活の定義とは

「配当金生活」に、決まった定義は存在しませんが、多くの人がイメージするのは、「生活費が配当金で賄えている状態」だと思います。

- 年間の生活費:400万円

- 年間の配当金(税引後):400万円

上記のような状態であれば、誰が見ても「配当金生活」だと見つめることができるでしょう。

配当金の方が少ない場合をどう捉えるか

では、次のケースはどうでしょうか。

- 年間の生活費:400万円

- 年間の配当金(税引後):300万円

- フリーで稼ぐ(税引後):100万円

生活費の75%は配当金でカバーしつつ、足りない100万円分だけ稼いでいる状態です。

年間100万円(月間平均約84,000円)を稼げば良いだけなら、フルタイムで働く必要はないですよね。

本記事では、このレベルでも十分に「配当金生活」と呼んでも良いのではないかと考えます。

人によっては、家賃を配当金で払えるようになるだけでも「配当金生活」と定義づける方もいらっしゃるのではないかと思います。

つまり、「配当金生活」のイメージは人それぞれなので、一概に「配当金生活に必要な金額」と言われても、決めるのには無理があるわけですね。

統計データはあくまでも参考にしかならない

「月にいくらの配当金を手に入れれば配当金生活を実現することができるのか?」

これを考えた時に、世の中には参考になりそうなデータがたくさんあります。

具体的には、下記のようなものがあります。

- 家計調査(総務省)

- 生活保護費(厚生労働省)

- 老後の生活費(生命保険文化センター)

それぞれ、概要を見ていきましょう。

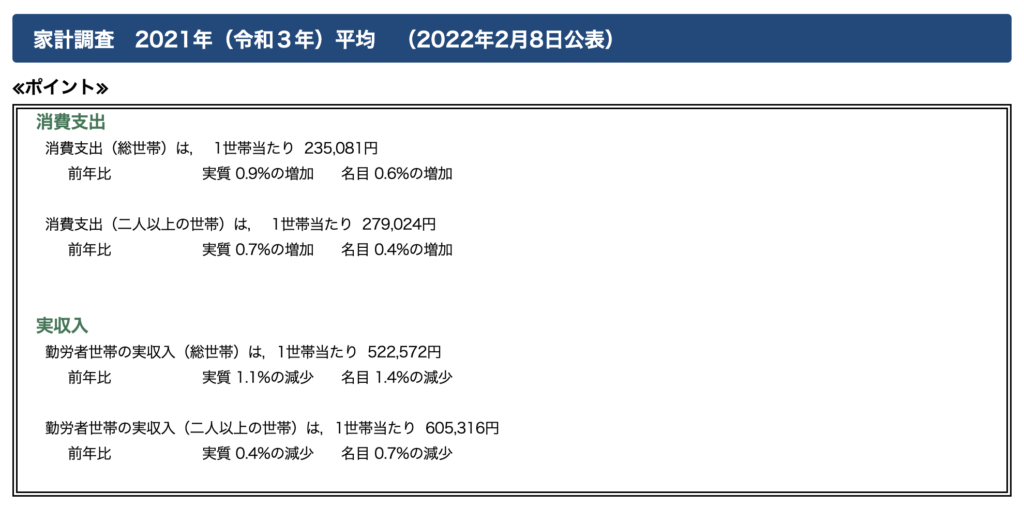

家計調査(総務省)

2021年(令和3年)の家計調査によると、2人以上世帯の1月あたりの平均消費支出は、「279,024円」であることがわかります。

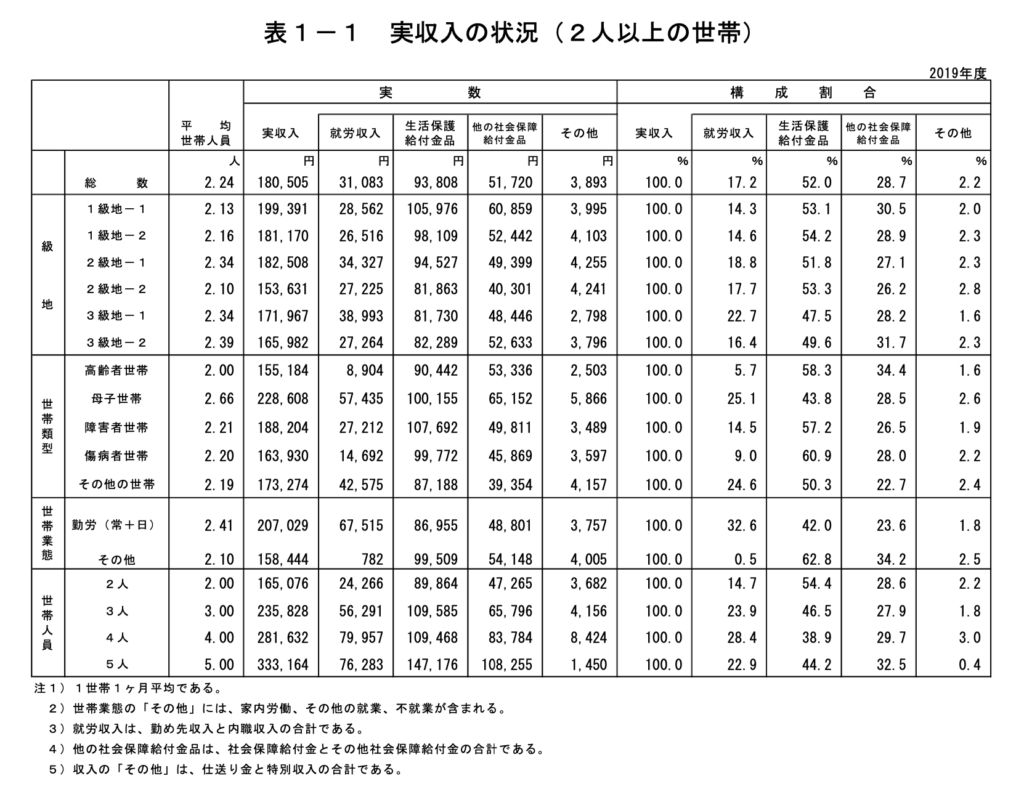

生活保護費(厚生労働省)

2019年(令和元年)の社会保障生計調査によると、2人以上の生活保護世帯の実収入の状況の平均は1月あたり「180,505円」であることがわかります。

つまり、国にとっては「約18万円」というのが、建前上、「健康で文化的な最低限度の生活を満たす金額」ということになります。

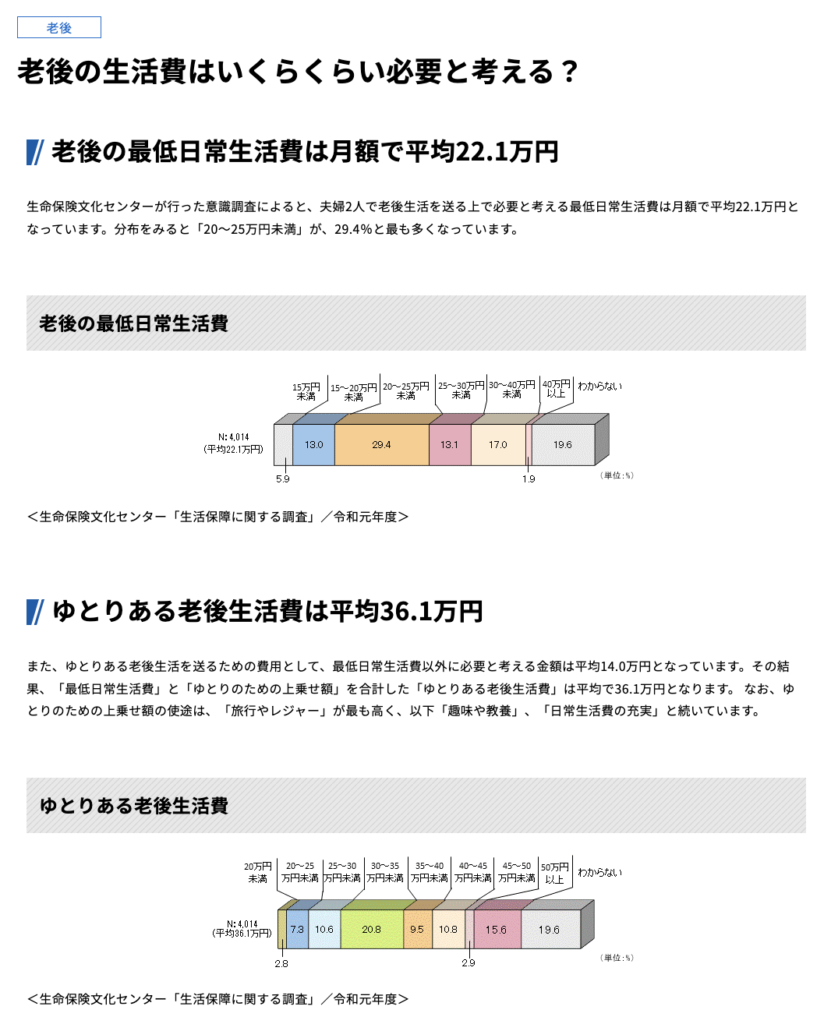

老後の生活費(生命保険文化センター)

生命保険文化センターの調査によると、老後の平均支出は「月額22.1万円」で、ゆとりある生活費になると「月額36.1万円」が必要になるとのことです。

これらのデータは「配当金生活」設計の役には立たない

今回は事例として3つの資料やデータを引用しましたが、これが自分の配当金生活を設計する上で役に立つかというと、全く役に立ちません。

上記の調査資料やデータは、あくまでも平均値であったり、事例に過ぎないからです。

例えば、身長160cmの人と身長180cmの人がいたら、その2人の平均身長は170cmになるわけですが、実際には170cmの人はいないわけなので、「平均」というのは、ある意味幻のようなものです。

ライフスタイルは千差万別です。

把握すべきなのは、あくまでも「自分の生活費」です。

一般の統計やデータに載っている数値をこねくり回すのは、ただの数字遊びにしかなりません。

家計簿をつけよう

では、どのようにして自分のイメージする「配当金生活」を設計していけば良いのかというと、その答えは「家計簿をつける」になります。

家計簿アプリなどで家計簿をつけておくことによって、自分の生活費が客観的に把握できるようになり、配当金生活に必要なお金のイメージがつきやすくなります。

許容リスクには個人差がある

配当金をもらうには、それなりに株式や債券に投資をしなければなりませんが、これらの金融商品には、リスクが付きものです。

ここにも大きな個人差がありますので、事例で解説します。

家賃を配当金で賄うには投資元本がいくら必要か

配当金生活を目指すAさんは、配当金の定義を「毎月6万円の家賃を配当金で払えるようになる」としています。

つまり、Aさんの年間の家賃は72万円です。

これだけの配当金をもらうためには、投資元本がいくら必要になるでしょうか?

※一旦、税金は無視します。全て税引後の配当金で考えてください。

配当利回りで投資元本は大きく変わる

ここでは、Aさんの配当利回りが2〜5%の場合で、それぞれどれくらいの投資元本が必要なのかを見ていきます。

- 配当利回り2%の場合:年間72万円の配当金を得るには3,600万円必要

- 配当利回り3%の場合:年間72万円の配当金を得るには2,400万円必要

- 配当利回り4%の場合:年間72万円の配当金を得るには1,800万円必要

- 配当利回り5%の場合:年間72万円の配当金を得るには1,440万円必要

投資利回りが違うだけで、必要な投資元本が1,440万円〜3,600万円と、大きな開きがあることがわかります。

一般的に、配当利回りが高くなればなるほど、その株式のリスクは高くなる傾向にあります。

どれだけリスクを取れるかには個人差があるので、一概に「投資元本がいくら必要」と決められないわけですね。

つまり、利回り2%のリスクまでしか許容できない人と、利回り5%のリスクまで許容できる人とでは、必要な投資元本が全然変わってくる、ということです。

配当金生活のゴールイメージを立てよう

結局のところ、配当金生活をするために必要な情報は、「どの投資先ににいくら投資すれば、どれくらいの配当金が得られるのか」に集約すると思います。

ここでは、予想配当利回りごとに、必要な投資金額と目指せる配当金の金額、そしてそれぞれの利回りに見合った投資先のイメージについて解説していきます。

配当利回り2〜3%を目指す人のためのポートフォリオ

では、まずは「配当利回り2〜3%」を目指す人のためのポートフォリオについて解説します。

このくらいの配当利回りでしたら、割と簡単かつ比較的安全性の高いポートフォリオの構築が可能です。

例えば、下記のようなETFに投資する方法が考えられます。

- 高配当株式ETF

- 債券ETF

個別株などの小難しい投資に手を出さなくても、上記のようなETFや投資信託(ファンド)に投資するだけで到達できる配当利回りです。

具体的な投資先の例は、下記の通りです。

- 全世界株:VGWD

- 日本株:[1489]日経高配当株50ETF

- 米国株:HDV、SPYD、PFF

- 新興国株:ウィズダムツリー社の各種ETF

ただ、この中で日本株と新興国株については少し注意が必要です。

日本株ETFには、いわゆる罠銘柄(「業績が良くない」など、何かしらの問題を抱えている銘柄)があったり、新興国株ETFには、新興国特有のリスクが含まれていることがあります。

投資初心者の場合は、全世界株か米国株への投資をおすすめします。

債券ETFへの投資も検討しよう

一般的に、株式よりも債券の方がリスクが低い傾向にあります。

その分リターンも限定的になります。

株式ETFのリスクを少しでも下げたい場合は、ポートフォリオの中に債券ETFを混ぜるのも良いでしょう。

「LQD」や「AGG」といった優良な債券ETFは、リスクを下げつつ1〜2%程度の配当利回りを出してくれるので、債券ETFをポートフォリオに入れたい場合はおすすめです。

債券の中でもう少しリスクを取れるなら、「HYG」という債券ETFもあります。

ハイイールド債といって、株式並みのリスクがある分、利回りも期待できる債券ETFです。

配当利回り3〜4%を目指す人のためのポートフォリオ

配当利回り3%を超える利回りを目指そうと思ったら、株式よりも利回りの低い「債券ETF」は候補から除外されます。

新興国債券の中には高利回りのものもありますが、「リスク低減」という観点では、あまり役に立たないと思います。

基本戦略としては、「配当利回り2〜3%を目指す人のためのポートフォリオ」で紹介したような高配当株ETFだけでも達成可能な利回りで、個別株について考える必要はないでしょう。

配当利回り4〜5%を目指す人のためのポートフォリオ

配当利回り4〜5%を超える利回りを目指そうと思ったら、高配当株ETFだけでは無理が出てくると思います。

高配当株ETFの他に、優良な個別株も買っていかないとなかなか利回り4〜5%には届かないでしょう。

基本的には、高配当株ETFをポートフォリオの中心に据えるのですが、個別株をいくつか混ぜることで、目標とする4〜5%の利回りを達成する、という戦略になります。

ポートフォリオに個別株が入ってくるので、当然、高配当株ETFだけの場合と比較するとリスクは高まります。

個別株は米国の連続増配銘柄を見よう

実際に個別株を買う際に1つの指針になるのは、「連続増配銘柄かどうか」です。

連続増配銘柄というのは、読んで字のごとく、何年も連続で増配を続けている銘柄のことです。

現時点での利回りがイマイチでも、数年間放っておけば増配が期待できるため、高利回り銘柄に化ける可能性があるわけですね。

日本株でも良いのですが、日本株は、連続増配銘柄が米国株に比べて非常に少ないため、米国株がおすすめです。

具体的にどんな銘柄があるか、現時点での連続増配年数15位までは下記のような形になっています。

REIT(不動産投資信託)も投資候補

ミドルリスクの代表の1つであるREIT(リート/不動産投資信託)も、このくらいの利回りを出そうと思ったら投資候補になり得ます。

株式ETFに比べて信託報酬が高い場合が多かったり、REITひとつとっても多くのセクターが存在するため、銘柄選定には多少コツが要りますが、REITは家賃収入をもとに配当がもらえるので、それなりに安定性があります。

配当利回り5%超を目指す人のためのポートフォリオ

配当利回り5%超を目指すには、まともなETFでは難しいため、基本的には個別株だけでポートフォリオを作る必要があります。

配当利回り5%超というと、投資対象になる銘柄もかなり限られてきますため、間違いなく上級者向けになってきます。

投資手法のイメージとしては、下記のような形になってくると思います。

- 不人気 or 低成長業界のトップクラス企業銘柄への逆張り投資

- 個別の理由で暴落中の銘柄への逆張り投資

- 配当性向の高い分配金重視の銘柄への短中期投資と定期的な銘柄変更

いずれにせよ、株価の下落リスクや減配リスクには常に十分過ぎるくらいの注意を払うべきポートフォリオになってくるでしょう。

投資初心者なら、まずは2〜4%くらいの配当利回りを目指そう

配当利回り4%くらいまでは、ETFや投資信託などのファンドだけでも達成できる目標です。

つまり、投資初心者でも達成を目指せるというわけですね。

また、投資に不慣れな人が配当利回り5%超を狙っていくのは、かなりリスキーであることも分かって頂けたかと思います。

自分のリスク許容度に合った配当利回りを選択して、投資戦略を立てていきましょう。

まとめ:自分に合った配当金生活を目指そう

- 配当金生活の定義

- ライフスタイル

- リスク許容度

これらはどれも「人それぞれ」で個人差があります。

だから、「○○○○万円あれば配当金生活ができる」なんてことは言えないわけですね。

配当金生活のイメージには個人差があるものだということを前提に、

- 自分の理想の生活

- 自分が達成できそうな投資金額

- 自分が取れるリスク許容度

を考えてみてほしいと思います。

「月10万円の配当金」は、誰でも目指せる

月10万円くらいだったら、リスクをとる覚悟があるなら見えてくる人も多いのではないかと思います。

- 家・保険・車など、大きい出費を削って月5万円を節約する

- 副業を始めて月5万円を稼ぐ

- そうして生まれた月10万円を投資に回す

これだけで、年間120万円を投資に回せることになります。

20年間で2,400万円を投資に回す計算になりますね。

その過程で得た配当金も再投資していくことにより、投資元本は約3,000万円に到達します。

決してあり得ない金額ではないと思いますし、30歳から投資を始めても、50歳を迎える頃には、人によっては「配当金生活」が現実的になります。

死ぬまでの間、一生それだけの配当金収入が入るのはすごいことです。

「老後2,000万円問題」というのが騒がれて久しいですが、月10万円の配当金があれば、公的年金と配当金で、ゆとりある生活を送ることができるようになるため、この問題は消滅するでしょう。

もし、実際に50歳になった時点で仕事に嫌気が差していたら、「配当金+フリーの仕事」でゆるく生きるという選択ができる自由も生まれます。

いずれにせよ、配当金は人生にゆとりある選択肢をもたらしてくれます。

投資資金が多ければ多いほど、配当金生活に入れるタイミングは早まりますので、スピードを早めたい人は、節約をするか収入を増やすかして、投資金額を増やしていきましょう。

株式を買うなら、利便性の高さと手数料の安さという総合力で、圧倒的に「楽天証券」がおすすめです。

下のバナーから公式サイトに飛べますので、一度見てみてください。

投資を始めるのに、「遅すぎる」なんてことはありません。

「今日が一番若い日」ですから、配当金生活を実現するために、今日からすぐに行動していきましょう。

お金の知識を網羅的に付けたい方は、下記の書籍を読むことをおすすめしています。

マネーリテラシーを付けて経済的自由を目指したい場合は、ぜひ読んでみてください。

コメント