将来のために貯金をしたいと思っているけど、なかなか貯められないのでおすすめの貯金方法が知りたい…

貯金の考え方を知って、蓄財のコツをつかみたい…

このような悩みがある場合、本記事がヒントになると思います。

上記の悩みに対する結論は次の3つです。

- 収入の一部を「なかったこと貯金」する

- 大きな目標と小さな目標をそれぞれ決める

- とりあえず1ヶ月、支出を把握してみる

この3つの結論に行き着く理由と具体的な貯金方法について、本記事で詳しく解説していきます。

なぜお金が貯まらないのか

まずは、「なぜお金が貯まらないのか」について考えてみましょう。

というか、考えるまでもない当たり前の話かもしれませんが、お金が貯まらない理由は、「収入よりも支出の方が多い」もしくは「収入の分だけ支出をしてしまう」のどちらかです。

貯金をするには、「支出を減らして収入を増やす」しかありません。

お金が貯まらない人の特徴

お金が貯まらない人には、ある共通の特徴があります。

それが下記のとおりです。

- 目的、目標額を決めずに何となく貯金しようとする

- 収入額を基準に生活する

- 支出先を把握していない

- 物の価値よりも価格を優先する

お金が貯まらない人の特徴①:目的、目標額を決めずに何となく貯金しようとする

人間は弱い生き物なので、貯金にかかわらず、何となくの決め事だと長続きすることはありません。

貯金をする際には、「なぜ貯金をするのか」や、「どのくらいの貯金額を目標にするか」といった目的や目標が必要不可欠です。

お金が貯まらない人の特徴②:収入額を基準に生活する

例えば、年収400万円で、400万円でできる生活をしているとします。

これが年収500万円になった場合、お金が貯まらない人は500万円の生活にグレードアップしていきます。

もちろん、その後も昇給に比例して生活レベルも際限なく上げていくことになるので、いつまで経っても貯金ができるタイミングは訪れません。

収入に関わらず、自分にとって必要十分な生活コストを心がけたいところです。

お金が貯まらない人の特徴③:支出先を把握していない

貯金ができない人は、自分が一体「何にいくら使っているのか」を知らない場合が多いです。

4つの特徴の中で最も多く当てはまるのがこの特徴だと思います。

支出先を把握していないということは、どこにいくらお金を使ったのかが把握できていないことになります。

結果的に、改善しようとしてもどこをどれだけ改善すれば良いのかが分からず、お金を貯めようとしても難しいでしょう。

「何にいくら使っているか」を把握することは、貯金を始める第一歩です。

お金が貯まらない人の特徴④:物の価値よりも価格を優先する

お金が貯まらない人は、物を買うときも、価格のみで比較する場合がほとんどです。

例えば、10万円のパソコンAと15万円のパソコンBがあるとします。

パソコンAは、中古になると値崩れして3万円くらいでしか売れませんが、パソコンBはリセールバリューが高く、中古でも10万円ほどで売れるとします。

この場合、純粋に安いパソコンAを買うよりも、売る時のことまで考えてパソコンBを買ったほうが、長期的に見て支出を抑えられることがわかります。

買い物をするときは、価格による比較だけでなく、物の価値を優先して判断するのが望ましいでしょう。

お金を貯めるための方法

では、お金を貯めるためにはどうすれば良いのでしょうか?

それは、「お金が貯まらない人の特徴を全て逆にして実践する」ということです。

具体的には次のとおりです。

- 貯金をする目的や目標額を決める

- 支出を把握し、見直す

- 手取りにとらわれない生活をする

それぞれ順番に見ていきましょう。

お金を貯めるための方法①:貯金をする目的や目標額を決める

先程も書いた通り人間は弱い生き物で、漠然となんとなく貯めていても中々貯金が貯まっていくことはありません。

今月ちょっとお金貯まったから、奮発して自分にご褒美買っちゃおう…♪

面白そうな投資案件を見つけたので、貯めてたお金を使って倍にしよう…!

こんな感じでお金を使っていると、貯金をしようと思っても難しいです。

お金を貯める目的を決めることは、結局「どんな生活をしたいのか」「どんな人生にしたいのか」を考えることと同じようなことです。

それにはいくら必要なのか、どうすれば達成できるのかを考えていきましょう。

大きな目標と小さな目標をそれぞれ決めよう

冒頭でも書きましたが、目標を決める際は、1つだけではなく「大きな目標」と「小さな目標」の2つを立てるようにしましょう。

大きな目標だけだと続けられない

FIREを目指して3億円を貯める!!!

このように大きな目標だけだと、ゴールが遠すぎて息切れしてしまい、途中で諦めてしまうリスクが高まります。

そのため、チェックポイントとして小さな目標も必要になってきます。

小さな目標だけだと目的を見失いやすい

5万円貯まった記念の飲み会♪

逆にこのように小さな目標だけだと、貯金の目的を見失いやすいです。

多少使うのは良いとしても、そもそも何のために貯金を始めたのかを見失わないために、大きな目標も必要ということです。

大きな目標の設定例

例えば、大きな目標としては次のようなものを挙げてみます。

- 週2日だけ働くような生活をする

- 趣味に時間をたっぷり使える生活をする

- 株の配当や不動産収入で、月10万の収入を得る

では、上記のような生活をするためにはどのようにすれば良いでしょうか。

例えば、年利回り4%で月10万、年間180万円の配当を得ようとする場合、元本としては3,000万円が必要になります(税金は考慮せず)。

いきなり「3,000万円」と言われても、無理と思ってしまいますよね。

なので、積立投資などを駆使して、お金にも働いてもらう必要があるわけです。

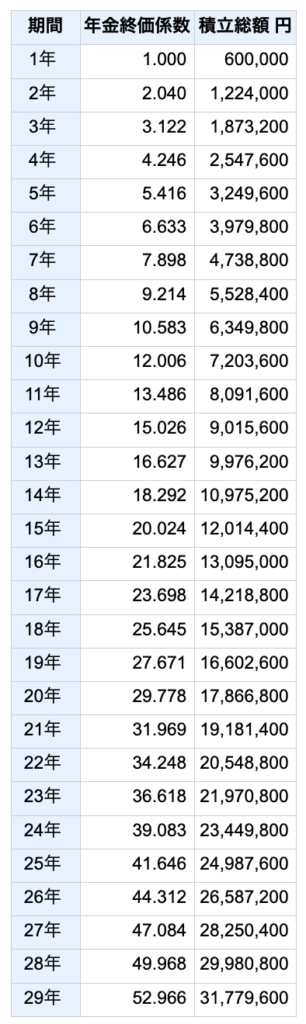

例えば、毎月5万円(毎年60万円)ずつ積立投資をして3,000万円の資産を作るには、年利4%の場合「約28年」かかります。

期間としては、ちょっと長いと感じられるかもしれません。

これを短くしていこうとすると、利回りを上げるか、投資元本を増やす必要が出てきますが、ベースはこの考え方が基本です。

実際には増配などもあったりするので、期間としてはもう少し短くなると思いますが、もう少し加速させるために、支出を減らして収入を上げる必要があるわけですね。

小さな目標の設定例

では次に、小さな目標の設定例を見ていきましょう。

次のようなものが挙げられます。

- 固定費を削減する

- 生活防衛資金として100万円貯める

- 毎月5万円を貯金、または積立投資する

- 毎月2万円を副業で稼げるようになる

大きな目標だけでなく、小さな目標も一緒に定めることにより、ゴールまでのチェックポイントが設置され、今までよりもコツコツ頑張れるようになると思います。

お金を貯めるための方法②:支出を把握し、見直す

目標を立てるのも大切ですが、現在地を知ることも同じように重要です。

まずは1ヶ月分で良いので、現在何にいくら使っているのかを把握してみましょう。

変動費と固定費に分けて洗い出す

支出を把握する際は、その支出が「変動費」か「固定費」かを分けて洗い出すようにしましょう。

変動費とは、「毎月かかるが金額が上下するもの」が含まれます。

具体的には次のようなものが当てはまります。

- 食費

- 交際費

- 被服費

- 書籍代 など

固定費とは、「毎月かかり、金額も大体一定のもの」が含まれます。

具体的には次のようなものが当てはまります。

- 家賃

- 通信費(スマホ・Wi-Fi)

- 保険料

- 車代(ガソリン・維持費)

- 水道光熱費(電気・水道・ガス)

まずは1ヶ月分で良いので、変動費と固定費それぞれ全て洗い出して見直しましょう。

ここを把握することが、貯金の第一歩です。

こんなのにこんな金額使ってたっけ…?

今までやったことのない人は、実際にやってみると上記のようなことが結構起こると思います。

支出を抑える

1ヶ月分の変動費と固定費を洗い出したら、次に「支出を抑える」ということをやっていきます。

ここで気をつけたいのは、一気に全てを良くしようとし過ぎないことです。

支出の抑え方には、優先順位があります。

まず取り組みたいのが、「大きな固定費を削減する」ということです。

「貯金ができない」家計モデル

例えば、世帯手取りが月35万円の家庭があるとします。

1ヶ月の支出のイメージは下記のとおりです。

- 家賃 or ローン:8万円

- 保険料:3万円

- 交通費・車代:4万円

- 通信費:2万円

- 食費:6万円

- 水道光熱費:2万円

- 衣料品費:2万円

- 美容衛生費:2万円

- 交際費:3万円

- 教養学費:3万円

この支出の合計は35万円、つまり収支ゼロになるような家計です。

生活するだけで収支ゼロなので、急な医療費や、将来子どもができたりすると、収入が増えない限りは家計赤字に陥ってしまいます。

ではまずどこから手を付ければ良いかというと、先程も書いたとおり「大きな固定費」です。

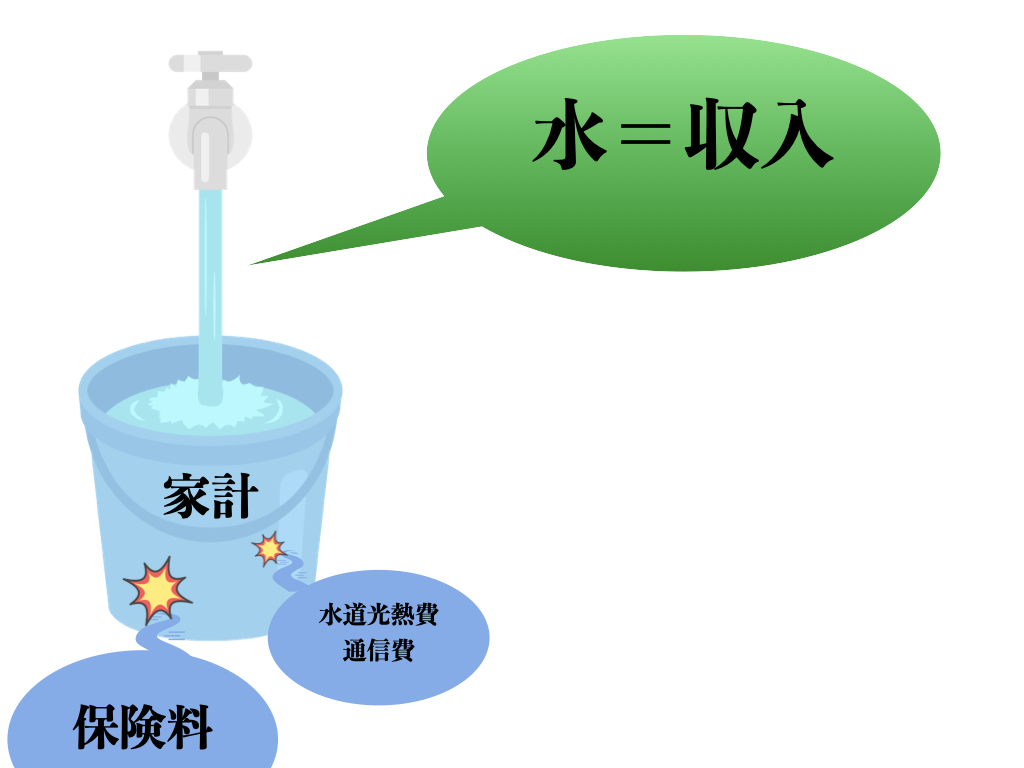

バケツに複数のサイズの違う穴が空いていたら、まず塞ぐべきは大きな穴からですよね。

家計も同じで、まずは大きなところから対処していくのが良いでしょう。

支出は支出でも、小さなものは、対処した割に効果が薄いことが多いです。

「こまめに電気を消す」とか「少しでも安いスーパーに行く」など、こまごまとした節約は面倒だし続きにくいですしね。

確かに大事かもしれませんが、費用対効果や時間単価の面から考えると割に合わないし、手間です。

また、気持ちが寂しくなるような節約もいけません。

人生を豊かにするために貯金をしているはずなのに、足元の人生が充実しないようでは本末転倒です。

明らかに浪費癖があるような場合は抑えないといけませんが、節約に無理は禁物です。

「貯金ができる」家計モデル

では、上記の貯金ができない家計モデルを改善した場合、どのような形になるでしょうか。

大きな固定費を削減し、「貯金ができる」家計モデルとして生まれ変わった家計モデルを例示します。

- 家賃 or ローン:7万円(▲1万円)

- 家賃交渉で1万円値下げ

- 保険料:0.5万円(▲2.5万円)

- 要らない保険を解約し、掛け捨て生命保険と火災保険のみに

- 交通費・車代:1万円(▲3万円)

- 車を売却、電車を利用

- 通信費:1万円(▲1万円)

- スマホを格安SIMに変更

- 食費:6万円

- 水道光熱費:2万円

- 衣料品費:2万円

- 美容衛生費:2万円

- 交際費:3万円

- 教養学費:3万円

これで支出合計は27.5万円となり、月7.5万円も余裕ができました。

最初の1回頑張るだけで、かなり大きな効果があるのが固定費の削減です。

1ヶ月あたり7.5万円を貯金に回せる上、生活の質も(車の部分以外は)さほど変わりません。

仮に7.5万円の固定費削減に成功した場合、給料にすると10万円程度増えたのと同じような効果があります。

給料は、上がるにつれて税金や社会保険料も上がるため、それを加味しての計算です。

未来に繋がる自己投資はケチらない

支出削減を考える時に特に気をつけたいのが、「未来への自己投資をケチらない」ということです。

書籍代や仕事道具、また、大事な情報にアクセスできるパソコンやスマホなどですね。

「価格」ではなく総合的な「価値」で判断できるようになろう

また、ものを買うときは、価格ではなくそのものの価値で判断できるようになることも重要です。

購入時の金銭的な価値のみを指す「価格」のみで判断するのではなく、売却時の金銭的価値を表す「リセールバリュー」や安心感や満足感などの精神的価値、それから知識やスキル、複利効果などの将来的な価値まで総合的に考えて判断できるようになると、無駄な買い物を避け、本当に必要なものを買うことができるようになっていくでしょう。

使おうとしているお金が「消費」なのか「浪費」なのか「投資」なのかも意識して判別するようにしてみてください。

お金を貯めるための方法③:手取りにとらわれない生活をする

収入が上がったら、それに合わせて生活レベルを上げてしまうと、貯金をしていくのはいつになっても難しいことは説明してきました。

ではどうずれば良いかというと、手取り収入の増加に比例するように生活費を上げないということが重要です。

例えば、手取りが400万円で生活費も400万円の場合、手取りが400万円から500万円に上がったとしても、生活費は400万円のまま、余った100万円を最初から無かったことにするような考え方です。

多くの人は、収入が上がるとその分だけ生活の質を上げていってしまいます。

年収が倍になったら家賃7万円のところから家賃14万円のところに引っ越ししてしまうような感じですね。

これ自体は悪いことではありませんが、収入が上がった分だけ支出を上げてしまったら、貯まるものも貯まらないのは当然のことです。

まして固定費を上げてしまったら、自らバケツに穴を開けるようなものなので大変です。

支出の最適化ができたら収入も増やしていく

大きな固定費を抑えることができたら、支出については80点を取れたも同然です。

次にやるべきは「収入を増やす」ということです。

会社員の場合、給与というのはその構造上、なかなか上がりにくいものですし、上がったとしても税金や社会保険料も同じように上がるため、手取りの増加分としては微々たるものになってしまうことがほとんどです。

年収が1,000万円を超えているような会社員の場合は、会社に集中するのも1つの手だと思いますが、そうでない場合は、副業によって事業所得を増やしていくことを考えるのが良いでしょう。

副業は節税になる

会社員が副業をする場合、所得の種類は事業所得(または雑所得)となります。

つまり給与所得ではないため、社会保険の負担額は増えません。

また、青色申告特別控除などの「所得控除」を活用したり、経費を使うことによって事業所得自体を圧縮することもできます。

会社員の節税については下記記事で詳しく解説しているので、節税に興味がある場合は、あわせて読んでみてください。

まとめ

当たり前ですが、「貯金 = 収入 - 支出」のため、貯金を増やすには、収入を上げるのと、支出を減らすのと、節税をすることが大切です。

それから、目標が漠然としているとモチベーションが続きにくいため、貯金に大きな目標と小さな目標を作ることも重要です。

その際には、「何のためにいくら貯金したいのか」という目的と金額を定めてみて下さい。

また、現在の支出を見直すことも肝要です。

特に大きな固定費は徹底的な見直しをすることで、大きな効果が得られます。

最初にやってしまえばその後効果がずっと続きます。

そして収入が上がった分は「なかったこと貯金」して、収入基準の生活をしないようにしましょう。

これからの日本は、より中間層が減り、所得格差が拡がるとも言われています。

つまり、「富裕層はよりお金持ちに、貧困層はより貧乏になっていく」という二極化現象が起こるということです。

こうした問題への対処は、「焦らずコツコツ愚直に頑張る」しかありません。

ほとんどの人は、こうした事実をそもそも知らないか、知っていても行動しません。

格安SIM1つとっても、まだスマホユーザーの2割程度しかいないのが現状です。

行動した人から確実に差が出ていくでしょう。

とはいえ、未来も大切ですが今も大切で、浪費も大切なお金の使い道です。

大きな固定費を抑えた上で、自分や周りの人の心を豊かにすることにもお金を使っていけると、貯金をしつつ、今をより充実させていくことも可能です。

要はバランスが重要ということですね。

このことを忘れずに、これからも蓄財の道を歩んで経済的自由を目指していきましょう。

経済的自由という観点でお金の知識を網羅的に付けたい方は、下記の書籍を読むことをおすすめしています。

マネーリテラシーを付けて経済的自由を目指したい場合は、ぜひ読んでみてください。

コメント