現在支払っている保険料の月額はいくらですか?

月額5,000円以上支払っているのなら、保険料をかけすぎかもしれません。

月額1万円を超えていたら確実に高いです。

割高な保険に入ってしまっていると、生活は一向に良くなっていきません。

今回は、保険の見直しをする際に有効な、「保険の見極め方」について解説します。

お金に余裕がない理由

「お金に余裕がない…」

「もっとお金に余裕が欲しい…」

このように感じている人は多くいるでしょう。

お金に余裕がない理由は、次のどちらかに当てはまります。

- 収入が少ない

- 支出が多い

収入を上げようと思っても、給与もなかなか上がりにくいし、副業もすぐに成果が出るとは限りません。

それに比べ、「支出を下げる」というのは、決めれば誰でも確実に効果が出て簡単です。

人生の3大支出を見直そう

「支出を下げるのは簡単」というと、

「もう生活は精一杯!これ以上は生活費を下げられないよー。」

「少しでも安いスーパーに行ってるし、自炊もしてる。ちょっとくらい趣味にも使いたい。」

という意見が出てくるものですが、ここを無理に削る必要はありません。

上記の支出は、生活の満足度に直結する重要な支出ですので、削減しようとすると、生活の満足度がガタ落ちしてしまいます。

- 時間をかけて安い食材を買いに行く

- 節水する

- 電気をこまめに消す

というようなものは、努力に対して費用削減効果がかなり薄いです。

上記のようなところではなく、「人生の3大支出」と呼ばれる大きい支出から削る必要があります。

人生の3大支出

人生の3大支出は、次の3つです。

- 家

- 保険

- 車

本記事では、この中で「保険について、もう一度考えてみようよ」というものです。

一旦、家や車についての議論は棚上げしておきます。

保険を見直すべき理由

保険を見直すべき理由は、次の3つです。

- 無駄な支出だから

- 確実かつ家計への効果が大きいから

- 経済的自由へのハードルが下がるから

それぞれ解説していきます。

無駄な支出だから

まずは大前提の重要なお話です。

日本に住んでいれば、民間保険はほとんど要りません。

なぜなら、日本は公的保険がかなり充実しているからです。

- ケガや病気になった時に、国からいくら補助が出るのか

- 老後の年金は、1年で大体どれくらいもらえるのか

- 障害状態になった時に、障害年金はいくらもらえるのか

上記を知らないと、漠然とした不安を抱え続けることになり、余計な保険に加入してしまうことになります。

保険に入るべき場合というのは、本来は「公的保険ではカバーしきれないようなレアケースのみ」なのです。

国がせっかく用意してくれている保険に加入しているので、公的保険をベースにおいて、足りない部分だけ民間保険で補えばOKです。

"レアケース"の事例

具体的にどんな場合が、民間保険が必要な「レアケース」に該当するか、いくつか例を提示します。

- 一家の大黒柱が若くして亡くなってしまうリスク → 「掛け捨て生命保険」が有効!

- 自動車で相手に障害や大ケガを負わせてしまうリスク → 「対人対物の自動車保険」が有効!

- 大災害に被災するリスク → 「火災保険」が有効!

ざっくりこのくらいかなと思うのですが、逆にこれ以外で、公的保険ではカバーしきれないようなレアケース、皆さんは思いつくでしょうか?

繰り返しになりますが、公的保険でカバーできる部分は、そちらを使うべきです。

カバーしきれないようなレアケースにのみ、民間保険を利用するようにしましょう。

保険の重ねがけはコスパが悪い

公的保険で十分備えられているのに、更に民間保険にも加入するというのは、非常にコスパが悪いです。

「雨が降るかもしれない」と思って、傘を2本以上持ち歩こうとしているようなものです。

もちろん、実際にレアケースが起きてしまった場合は保障も手厚いでしょうが、あくまでもそれは「レアケース」。

そのためだけに保険を重ねがけするのは、家計の圧迫に直結するのでおすすめできません。

保険は保険の範囲で。

貯蓄は貯蓄の範囲で。

投資は投資の範囲で。

これらを一緒にしてはいけません。

保険の見直しが現在の生活に及ぼす影響はゼロ

保険を見直して、結果的に解約したとしても、それによって今の生活の質が下がることはありませんよね。

家や車は、簡単に手放すことは出来ませんが、保険はそれが可能です。

支出が大きく、現在の生活に影響が出ない「保険」は、真っ先に見直すべきものである、ということですね。

確実かつ家計への効果が大きいから

保険のような固定費支出の削減は、やれば誰でも確実に、毎月そこそこ大きい支出削減効果を得られます。

月々の支払いだとそんなに大きい金額に見えなくても、保険期間や、一生のスパンで考えると、その金額の大きさに驚くはずです。

日本人は、とにかく保険が好きです。

漠然とした不安から、多くの人が民間保険料を払い過ぎています。

サラリーマンの場合、ただでさえ上がりにくい給与からノーガードで取られる税金を支払い、やっと家計に入ったお金から割高な民間保険料まで支払っていては、貯まるはずの貯蓄も貯まりません。

結果として、貯蓄の観点では、

- 貯金が思うようにできない

- 何かあった時のリスクに備えるお金がない

- 割高の保険に入らなければならない

投資の観点では、

- 貯金が思うようにできない

- 投資に回せるお金がない

- 世界の経済成長に追従できず、いつまでも経済的に楽にならない

という負のループに陥ってしまうことになります。

民間保険料は、高くても月額5,000円程度に留めるようにしましょう。

経済的自由へのハードルが下がるから

生活支出が年間300万円の人と年間600万円の人では、そもそも必要になる資産の金額が全然違いますよね。

民間保険を必要最小限に抑えることが、豊かな生活に直結します。

生活費が低くなれば、沢山稼がなくても生活できるし、投資金額も少なくて済みます。

無駄な支出を抑え、投資に回すことができれば、経済的自由へ近づけることになります。

要らない保険はたくさんある

必要性を検討すべき保険は、先述した通り「掛け捨て生命保険」「対人対物の自動車保険」「火災保険」の3つです。

逆に、これ以外の保険がなぜ要らないのかを説明していきます。

貯蓄型の保険

積立型生命保険や養老保険のような貯蓄型保険は、要りません。

このタイプの保険は、保険と投資がセットになっている複雑な商品です。

「掛け捨て型の生命保険」と「割高の投資信託」がセットになっているものと思ってもらえればイメージしやすいと思います。

生命保険は、あくまでも保険そのものの役割としてのみ必要なもの。

つまり、掛け捨てのもので必要十分というわけです。

将来的にリターンを受け取りたいのであれば、保険ではなく、投資にお金を回すべきです。

わざわざ保険会社を通じて無駄に高い手数料を支払う必要はありません。

医療保険(ガン保険)

医療保険やガン保険に入っている方は多いかもしれませんが、これも要りません。

理由として大きいのは、「公的保険が使える」「貯金で賄える」の2点です。

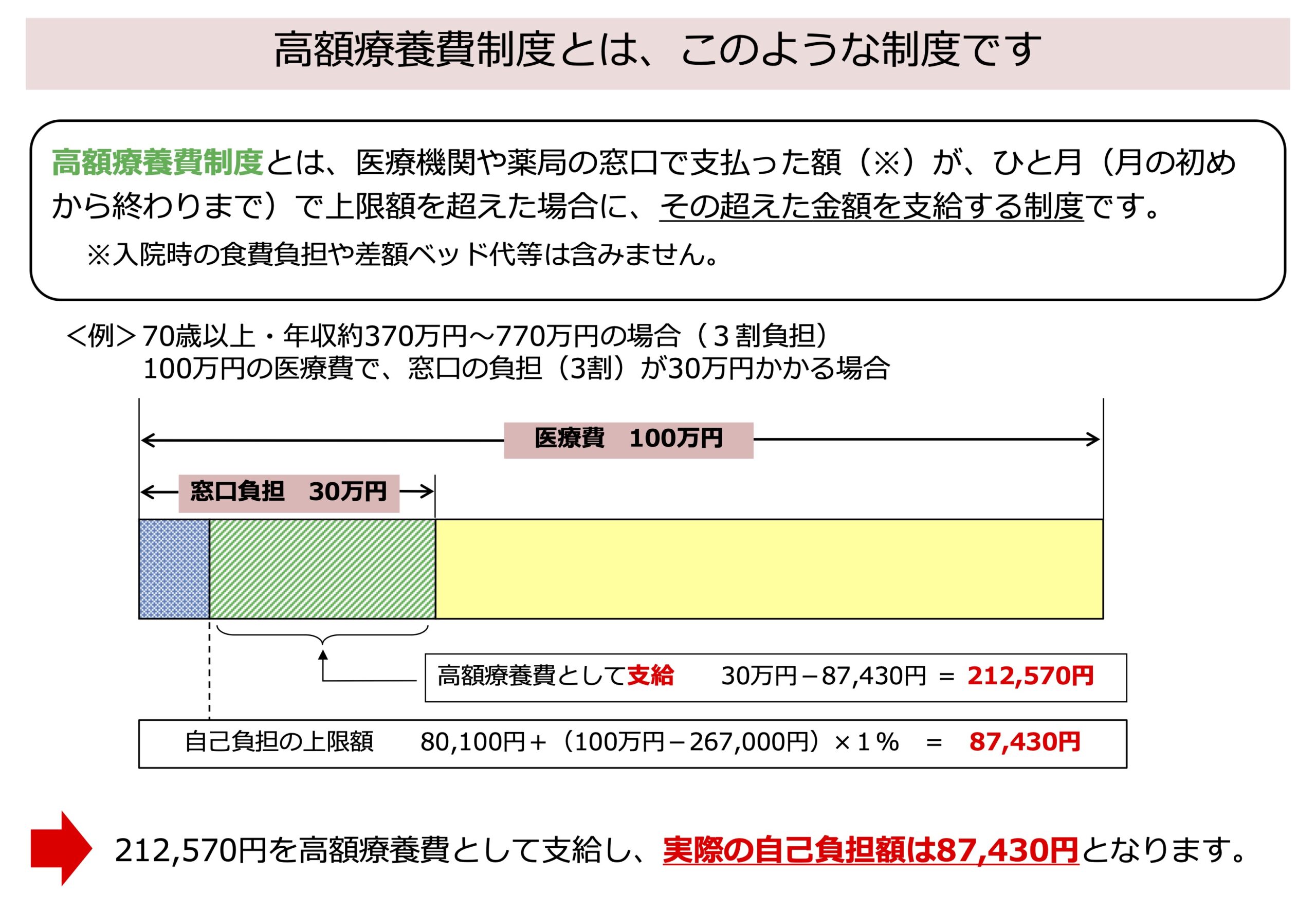

日本には「高額療養費制度」という公的制度があります。

(厚生労働省HPより引用)

この制度を使うことで、月間100万円の医療費の実質負担額が、10万円以下の水準まで減少します。

ケガや病気によって収入が途絶える場合でも、労災保険の「休業補償給付」や「傷病補償年金」、または健康保険の「傷病手当金」などという制度を利用することが可能です。

労災保険の場合は、それまでの月給の約8割が、健康保険の場合はそれまでの月給の約6割が支給されます。

個人事業主やフリーランスなどの国民健康保険対象者には無い制度であることに注意が必要ですが、サラリーマンなどの場合はこれらの保険が使えるということを覚えておきましょう。

また、障害が残った場合は、「障害基礎年金」「障害厚生年金」が支給されます。

結論、ケガや病気のリスクについては、「公的保険」と「貯金」で備えるのがベストのため、医療保険(ガン保険)は不要です。

個人年金保険

最近はあまり聞かなくなりましたが、将来の年金に上乗せする形で入る、「個人年金保険」というものもあります。

こちらも入る必要はないです。

貯蓄型保険と同様、中身は手数料の高い投資信託です。

ドル建て終身保険

こちらも貯蓄型保険と同様、手数料の高い投資信託のため不要です。

更に為替リスクにも曝されるというおまけつきです。

養老保険

こちらも貯蓄型保険と同様、手数料の高い投資信託のため不要です。

学資保険

学資保険は、子どもの将来の学費のために積み立てる保険ですが、今まで説明してきたように、貯蓄型の保険は全て手数料の高い投資信託だと思ってもらってOKです。

「なぜ、わざわざ貯蓄を保険で売ろうとしているのだろう?」と考えられるようになったら、金融リテラシーが上がってきた証拠です。

学資保険は、貯蓄としても、投資としても、保険としても、中途半端な保険です。

学資保険の代替手段は「つみたてNISA」

とはいえ、将来の子どもの学費は準備しておきたいと思っている方もいらっしゃることでしょう。

その場合は、ぜひ「つみたてNISA」を利用してください。

つみたてNISAを使用することで、手数料を最小限に抑え、かつリターンの期待値がそれなりに高い投資をすることが可能です。

詳しくは下記記事で紹介していますので、ぜひご覧ください。

学資保険代わりに「つみたてNISA」を使い、老後資金の積立投資には「iDeCo」を使うのがおすすめです。

所得補償保険

これも要らない保険です。

理由は、他のものと概ね同様で、コスパが悪い保険だからです。

この保険がどんなリスクを想定していて、「それは公的保険で賄えないか」、「貯金では対応できないのか」、「なぜわざわざ手数料の高い民間保険じゃないといけないのか」を考えましょう。

解約時の「払済保険」への乗り換え

いろいろな保険について、それが要らない理由を述べてきました。

今まで保険に入っていた方で、解約を検討された方もきっといらっしゃることと思います。

ですが、ちょっと待ってください。

解約時に、もう一つ罠があります。

保険会社に、「今解約するのはもったいないので、一旦払済保険にしておいて、置いておいた方が良いですよ。」と言われ、払済保険として契約してしまうというものです。

保険を解約しに行ったはずなのに、新しい保険を契約してしまっては本末転倒です。

質の悪い保険は、契約した段階でほぼほぼ損が確定したようなものです。

早期解約すれば元本が減るし、持ち続けても、正しい投資に回すための機会損失を生み続けます。

このような保険を契約し続けているくらいなら、少しでも早く損切りして、優良な投資先に投資を始めた方が良いです。

結論としては、払済保険は不要で、その他の不要な保険についてもすぐに解約するのが良いでしょう。

ペット保険

昨今はペット保険というのも出てきています。

これも結論は不要です。

リスクとリターンがマッチしていないからですね。

「保険会社がなぜペット保険を商品化したのか」を考えれば、自ずと答えは見えてくることでしょう。

保険に入る理由を明確にしよう

「そもそも、なぜ保険に入るのか?」というところを明確にすることによって、上記で説明したような質の悪い保険に加入することは防げます。

お金を増やしたいのなら、投資にお金を回しましょう。

お金を貯めたいのなら、貯金にお金を回しましょう。

保険はあくまでも、レアケースだけど遭遇すると生活が困窮してしまうものに対してだけお金をかけるのが良いです。

これが、お金を無駄にしない保険の入り方です。

得するために保険に入っている?

もちろん、保険に加入していたことで金銭的に得をした人も一定数はいます。

これは宝くじなどのギャンブルと同じ考え方で、「当たればお金がもらえる」という博打的考え方と言わざるを得ません。

しかも、保険金が下りた時点で得をしているだけで、今後も保険料を払い続ければ、損をしていく可能性の方が高くなります。

そうでないと、保険会社が成り立ちませんからね。

知らぬ間に「保険貧乏」に陥っていませんか

本当は必要ない保険料のために毎日働いているわけではないですよね。

それなら、自分で投資をして資産形成をしたり、たまに贅沢をして自分自身を労ったり、健康でいることにお金を使った方が良いと思いませんか。

自分にとって適切・適量な保険にだけ入って、普段の生活を一番大事に考えていきましょう。

保険がいらない理由について、更に詳しく学びたい場合は、下記の書籍を参考にしてみてください。

まとめ

日本は公的保険がとても充実している国です。

公的保険だけで、ほとんどの場合に備えることが出来てしまいます。

必要性を検討すべき民間保険は、次の3つです。

- 掛け捨て生命保険(若い妻子持ちのみ)

- 自動車保険(対人対物のみ、車両保険は不要)

- 火災保険

上記以外の民間保険に入るのは、コスパが悪いです。

現状が月額5,000円を超える保険料なのであれば、一考の余地があります。

割高な保険料は、生活を楽にしてくれるわけではありません。

将来、お金について困りたくないのなら、保険、貯蓄、投資を分けて考え、保険は必要最小限に留めておくべきです。

もし今、お金に困っているのであれば、本記事で説明したような保険のことを含め、知らないことの積み重ねで損をしている可能性が高いです。

逆に、こういったことを知識として知っていくことによって、少しずつお金に困りにくくなっていくでしょう。

ほとんどの人は、何かを学んでも動きません。

行動すれば確実に効果が出ます。

まずは現状の把握と改善点の洗い出しから始めてみてください。

お金の知識を網羅的に付けたい方は、下記の書籍を読むことをおすすめしています。

マネーリテラシーを付けて経済的自由を目指したい場合は、ぜひ読んでみてください。

コメント